Que se passe-t-il vraiment lorsqu’on retire de l’argent à un distributeur de billets, quand on paie par carte bleue chez un commerçant ou qu’on réalise une transaction en ligne ? Le monde de la monétique est passionnant et donne lieu à son propre arsenal de tests. Aujourd’hui, Coralie Ipotesi, experte du domaine, vous donne un premier aperçu de ces problématiques ! Bonne lecture !

Imaginez-vous à l’autre bout du monde, en face d’un distributeur automatique qui refuse de vous délivrer des billets. Vous ressentez un état de solitude profonde, car sans ces billets vous ne pourrez pas payer le bouiboui qui vous sert d’hôtel (et qui évidemment n’accepte pas la carte bleue). Eh bien, vous êtes sans doute en train de faire l’expérience d’un serveur d’autorisation qui s’amuse à vous titiller. Pourquoi ? Les raisons peuvent être multiples :

- dépassement de plafond à l’étranger,

- absence d’autorisation d’utilisation de la carte dans tel pays,

- problème sécuritaire,

- décalage horaire mal calculé…

Bref, il y a une boîte noire située à plusieurs milliers de kilomètres qui, si elle est mal gérée, peut causer de gros dégâts. Attardons-nous un peu sur ce serveur pour mieux le connaître !

1) Le serveur d’autorisation agit dans l’ombre

Personne ne le connait, mais pourtant tout le monde l’utilise au quotidien. Le serveur d’autorisation est au cœur du monde de la monétique, et il est capable de traiter des millions de transactions quotidiennes.

Si un paiement refusé sur le terminal provoque toujours un état de panique chez l’acheteur, c’est souvent à tort qu’on s’en prend à la carte ou au terminal : c’est en réalité bien souvent le serveur d’autorisation qui a rendu son verdict dans l’ombre d’une salle obscure. Son but : s’assurer qu’autant l’acheteur que le commerçant sont en mesure d’honorer la transaction.

Le serveur d’autorisation est en fait un applicatif qui implémente un ensemble de règles de gestion permettant l’acceptation ou le refus d’une transaction par carte bancaire. L’ensemble des données échangées lors de cette transaction répond à un ou plusieurs protocoles de communication. Ces données peuvent être aussi bien des données sécuritaires de la carte que des informations liées au marchand, en passant par des données contextuelles relatives à l’achat et bien d’autres encore. Le serveur d’autorisation va s’appuyer sur cet ensemble de paramètres et sur le contexte client ou commerçant pour déterminer si la transaction peut avoir lieu.

2) Il existe 2 types de serveurs d’autor’

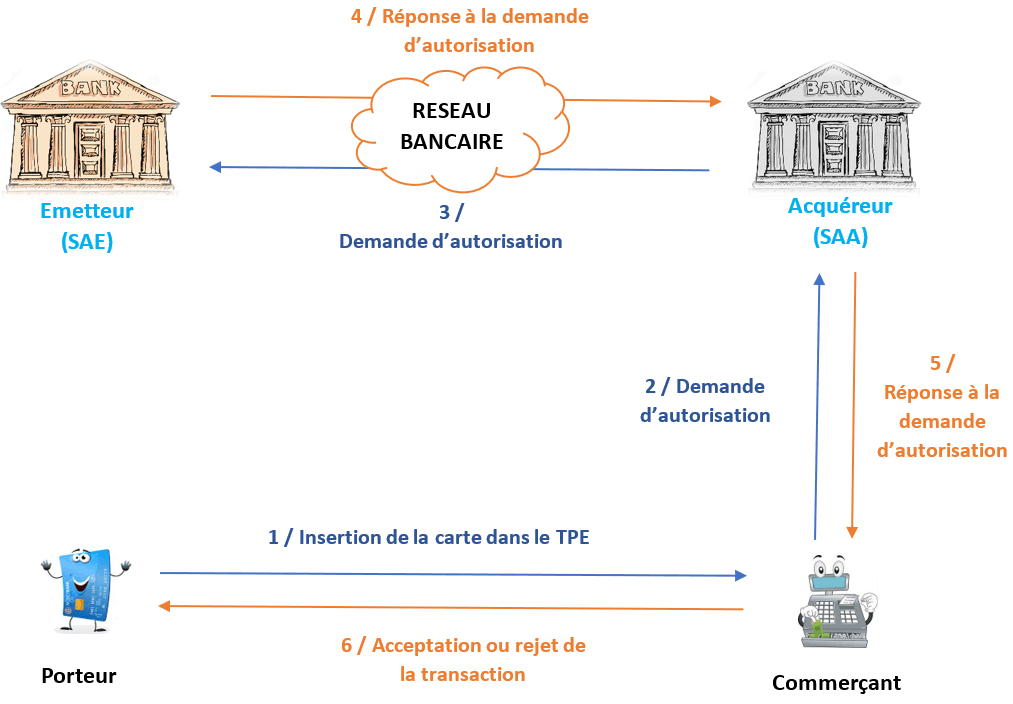

Une transaction bancaire se produit toujours entre un acheteur et un vendeur. C’est pourquoi il y a 2 types de serveurs d’autorisation qui entrent en jeu : un pour le porteur de la carte (le serveur d’autorisation émetteur, ou SAE) et un pour le commerçant (le serveur d’autorisation acquéreur, ou SAA). Chacun sa tâche, chacun ses vérifications avant de passer la main à l’autre. Là où l’un va s’attarder sur les règles métier, l’autre va surtout s’atteler à convertir des protocoles. Des approches de test complètement différentes pour un but commun : s’assurer de la complétude de la transaction. On vous explique tout ça un peu plus loin ! En attendant, voici le schéma de fonctionnement général pour un paiement par carte bleue sollicitant à la fois le SAE et le SAA :

3) Les serveurs d’autorisation s’appuient sur des réseaux bancaires

Les serveurs d’autor’ c’est bien, mais il faut bien que la transaction soit véhiculée de l’un à l’autre. C’est là que les réseaux bancaires entrent en jeu. On parle ici par exemple de VISA ou MasterCard, les plus connus, mais il existe en réalité une multitude d’autres réseaux bancaires, chaque pays ayant plus ou moins le sien : JCP pour le Japon, UPI pour la Chine, Diners ou American Express aux Etats Unis, ou plus proche de nous, le réseau CB en France. Dans le monde des serveurs d’autorisation, c’est ce que l’on appelle « le règlementaire ». Il faut en effet voir chaque réseau comme un chef d’orchestre, qui définit un protocole de communication auquel les serveurs d’autorisation vont devoir s’adapter pour utiliser le réseau. Par exemple, si un commerçant souhaite accepter les cartes Diners de ses clients, le serveur d’autorisation auprès duquel il a souscrit doit au préalable avoir signé un contrat avec Diners pour l’acquisition de ce flux. Cela implique une période de certification, qui permet au réseau de s’assurer que les données véhiculées sont conformes à son protocole. Une fois la certification acquise, le serveur d’autorisation est autorisé à traiter les cartes Diners.

Si la plupart des réseaux répondent à la norme ISO8583 qui définit la structure des messages pour des transactions financières par carte bancaire, d’autres, comme NEXO par exemple, ont adopté un format complètement différent (ISO 20022) qui, s’il vise à uniformiser les règles du paiement en Europe, oblige les acquéreurs à revoir complètement les règles de conversion avec les réseaux internationaux.

4) La sécurité avant tout

Le serveur d’autorisation, c’est aussi une myriade de cryptogrammes, clés et autres données sécuritaires qui vont garantir la fiabilité de la transaction. Tout un arsenal est mis en place notamment via la puce de la carte pour éviter toute forme de malveillance. Les tests sur ces aspects sécuritaires sont souvent complexes et chronophages, un paramètre important à prendre en compte en phase de test. En effet, si des outils existent pour décrypter les échanges entre la puce de la carte et le TPE, la complétude des tests sécuritaires ne peut souvent se faire qu’à l’aide de « cartes blanches ». Ces cartes de test vont reproduire l’environnement technique et sécuritaire de la carte finale sans en avoir le visuel ou l’embossage (oui, c’est comme ça qu’on appelle les petits reliefs sur une carte !). En reproduisant un environnement commerçant à l’aide de TPE de test, il sera alors possible de s’assurer que les paramètres sécuritaires des cartes sont correctement traités, par exemple que les clés échangées sont comprises par les deux parties et qu’elles ne provoqueront donc pas d’erreur lors des transactions.

Un autre aspect de la sécurité des paiements par carte bancaire passe par la mise en œuvre de la norme PCI DSS (Payment Card Industry Data Security Standard) qui vise à protéger les clients contre l’utilisation frauduleuse de leurs données. Celle-ci va fortement influencer les tests, car elle impose notamment que les données sensibles ne soient plus accessibles directement dans les systèmes mais fassent l’objet de cryptages. Cryptages qu’il va falloir être en mesure de reproduire sur les environnements de test tout en s’assurant que les données restent utilisables par les équipes de test.

5) Le serveur d’autorisation est un système temps réel

Le paiement d’une marchandise via un terminal ou un site internet interroge en direct les serveurs d’autorisation et délivre immédiatement l’autorisation. Qui pourrait imaginer en effet s’entendre dire par le commerçant : « Bon je saurai demain si votre paiement a été accepté, revenez à la même heure et je vous donnerai vos achats ! » Comme tout système fonctionnant en temps réel, cela implique un haut niveau de disponibilité de l’applicatif, qui ne peut jamais être au repos. C’est pour cela que ce type de logiciel est le plus souvent dupliqué afin d’éviter une panne générale en cas de pépin. Cependant, dans le cas où un système de backup est effectivement présent, il sera important de vérifier les processus de duplication des données en temps réel entre les différents sites, qui peut être source de bugs importants en cas de bascule. Par ailleurs, comme tout système temps réel, la supervision de la production va être primordiale afin d’assurer une qualité de service optimale.

6) Le serveur d’autorisation acquéreur est un super-traducteur

Vous l’aurez compris, le serveur d’autorisation peut être autant notre allié que notre pire ennemi lors d’un achat. Mais alors comment s’assurer qu’il prendra toujours des décisions mûrement réfléchies ?

Plaçons-nous d’abord du côté de l’acquéreur, c’est-à-dire la banque du commerçant. Le plus grand défi d’un serveur d’autorisation acquéreur va être de savoir jouer l’interprète. En effet, comme nous l’avons déjà évoqué, la transaction va devoir transiter par un réseau bancaire avant d’atteindre le serveur d’autorisation émetteur, mais le terminal de paiement ou TPE, lui, parle son propre langage. Il s’agit donc ici d’effectuer des conversions de protocole tout en gardant intacte l’essence du message transactionnel. Le monde de l’acquisition est de ce fait fortement dépendant des contraintes protocolaires imposées par les réseaux, et va devoir s’adapter en continu aux évolutions de ces derniers. Celle-ci font en effet l’objet de certifications indispensables et régulières de la part des réseaux : pas de certification, pas de flux transactionnel. Ces évolutions règlementaires peuvent survenir plusieurs fois par an dans certains cas et nécessitent donc une constante évolution des serveurs d’autorisations qui les implémentent, et donc un effort de test conséquent et régulier.

7) Le serveur d’autorisation émetteur respecte une collection de règles métiers

Regardons maintenant de plus près côté émetteur, c’est-à-dire la banque du porteur de carte. Contrairement à l’acquéreur, l’émetteur, lui, parle en général le langage du réseau auquel il est connecté. La dépendance protocolaire est donc moins complexe à prendre en compte, même s’il reste soumis aux évolutions règlementaires. En revanche, parce que les banques souhaitent fournir toujours plus de services à leurs clients, c’est au niveau des règles fonctionnelles qu’il va falloir concentrer l’effort de test. Une des causes de refus courantes sur un serveur d’autorisation est le dépassement des plafonds. La multitude des plafonds proposés, en montant, durée ou type de transaction peut en effet relever du défi en termes de tests. Ces dernières années, de nouveaux types de paiement ont également fait leur apparition, notamment le paiement mobile, qui ont nécessité la mise en place de nouvelles règles de gestion sur les serveurs d’autor’, et donc de nouveaux tests.

8) Des outils de tests spécifiques sont nécessaires

L’utilisation de simulateurs transactionnels disponibles sur le marché (par exemple Galitt ou FIS) est indispensable lors des tests d’un serveur d’autorisation, elle permet de générer des transactions en appliquant les règles protocolaires et sécuritaires spécifiques à un réseau et à un type de transaction donné. L’idée ici est de se substituer au réseau bancaire, soit d’un point de vue acquéreur, soit d’un point de vue émetteur, par exemple en paramétrant un type de transaction particulier (paiement sans contact, avec ou sans code PIN, paiement internet, etc.). Ces simulateurs sont notamment utilisés lors des phases de certification avec les réseaux, où ils permettent d’assurer la cohérence des données transmises, chaque réseau favorisant l’utilisation d’un simulateur préalablement certifié par ses soins.

S’agissant de systèmes fonctionnant en temps réel, les phases de tests de régression, nécessitant un pool de transactions significatif, seront également cruciales afin de s’assurer que la mise en production d’une nouvelle évolution ne bloquera pas les porteurs aux quatre coins du monde. Une approche courante est la création de templates déclinés par type de transaction et qui représenteront un ensemble significatif de cas métier. On peut par exemple imaginer que cet ensemble serait constitué de transactions de type paiement contact, sans contact, mobile, avec ou sans saisie du code pin, etc. Toutes ces caractéristiques vont influer sur les règles de gestion mises en œuvre sur les serveurs d’autorisation et sont donc indispensables à prendre en compte lors de tests de régression.

Conclusion

Comme vous l’aurez compris, même s’il n’est pas visible du grand public, le serveur d’autorisation est un élément particulièrement sensible de la chaîne du paiement électronique et nécessite donc une attention toute particulière pour le testeur. Que ce soit en phase de tests unitaires, d’intégration, d’acceptation ou lors de phases de certification ou de régression, il devra être capable d’anticiper les comportements des futurs utilisateurs afin de prévenir les défauts qui pourront avoir des conséquences pour l’acheteur (impossibilité d’obtenir sa marchandise ou ses billets) ou le commerçant (impossibilité de se faire payer). Une bonne connaissance des moyens de paiements et de leur spécificité sera alors un atout particulier pour le testeur, et lui permettra d’avoir une vision globale du système et de ces interactions pour en déceler au plus tôt les failles potentielles.

~ Coralie Ipotesi, ingénieure test applicatif chez Hightest

Si vous voulez aller plus loin dans la découverte de la monétique, nous vous conseillons de faire un tour sur ce blog.

Et si vous avez soif de découvrir d’autres univers de la qualité logicielle, nous vous conseillons notre notre saga des tests audiovisuels !